2018/08/08

1817

中国智能制造未来发展分析

“智能制造装备”概念自2010年《国务院关于加快培育和发展战略性新兴产业的决定》首次作为发展重点明确提出,近两年在制造业内外都得到了广泛的关注。作为高端装备制造业的重点发展方向和信息化与工业化深度融合的重要体现,大力培育和发展智能制造装备产业对于加快制造业转型升级,提升生产效率、技术水平和产品质量,降低能源资源消耗,实现制造过程的智能化和绿色化发展具有重要意义。

产业链及细分行业重点梳理

(1)运动控制及机器人:伺服和CNC是最为熟知的产品;

(2)工业软件:包括MES、PLM等生产线管理系统及仿真、先进控制等优化软件;

(3)监控系统:主要是DCS和PLC,某些情况下也会用单片机或IPC实现;

(4)传感与检测:包括各种传感器、变送器和检测仪器,是工业系统的眼睛和神经末梢;

(5)变频传动:变频器是驱动电机实现速度和功率变换的设备,在低于伺服的精度和力矩需求下,可调节设备的转速及转向达到节能;

(6)互联网+:包括工业云、工业大数据、工控网络安全等和下一代工控系统息息相关的新兴技术;

(7)其他:包含控制阀、接触器等较为零散的产品。

工业自动化技术展" width="600" height="374" />

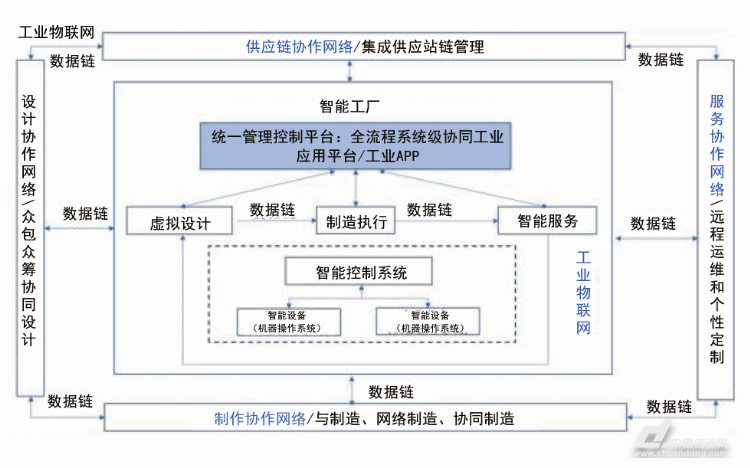

工业自动化技术展" width="600" height="374" /> 智能制造体系图

资料来源:《智能制造及其核心信息设备的研究进展及趋势》,民生证券研究院

智能制造体系是基于新一代信息技术,贯穿设计、生产、管理、服务等制造活动各个环节,是先进制造过程、系统与模式的总称。其中智能制造过程是指通过自动化装备及通信技术实现生产自动化,并能够通过各类数据采集技术,以及应用通信互联手段,将数据连接至智能控制系统,并将数据应用于企业统一管理控制平台,从而提供最优化的生产方案、协同制造和设计、个性化定制,最终实现智能化生产。

智能制造发展需经历自动化、信息化、互联化、智能化四个阶段,每一阶段都对应着智能制造体系中某一核心环节的不断成熟,分为四个阶段,分别为自动化(淘汰、改造低自动化水平的设备,制造高自动化水平的智能装备)、信息化(产品、服务由物理到信息网络,智能化元件参与提高产品信息处理能力)、互联化(建设工厂物联网、服务网、数据网、工厂间互联网,装备实现集成)、智能化(通过传感器和机器视觉等技术实现智能监控、决策)。

自动化生产线集成兴起

国内系统集成商正在崛起。系统集成方案解决商处于相对于智能设备的下游应用端,为终端客户提供应用解决方案,负责工业机器人软件系统开发和集成。目前我国系统集成商多是从国外购买机器人整机,根据不同行业或客户的需求,制定符合生产需求的解决方案。业务形式主要以大型项目(关键设备生产线的集成,如机器人工作岛)和工厂的产线技术改造为载体,对现有设备进行升级和联网,提供工业控制、传动、通讯、生产与管理信息等方面的系统设计、系统成套、设备集成及EPC工程等服务。

在系统集成应用领域,外资系统集成商包括ABB、柯玛、KUKA等,国内领先的系统集成商包括新松机器人、大连奥托、成焊宝玛、晓奥享荣等,应用市场主要集中于汽车工业,市场规模已超百亿。目前国内智能制造系统集成领域,大部分集中于汽车工业,2016年国内机器人下游应用领域中,占比最大的是汽车制造(48%),其次是3C制造(24%)。

其他应用领域不断扩围。随着国内自主品牌整车企业的崛起,近年来国内系统集成企业份额开始不断提升,机器人产品认可度的不断提高,系统集成应用领域也扩展至一般工业;

根据中国机器人产业联盟的数据,2016年上半年国产工业机器人应用行业进一步拓宽至农副食品加工业,酒、饮料和精制茶制造业,医药制造业,餐饮业等,其中金属制造业行业和以家用电器制造、电子元器件、计算机和外部设备制造等为代表的电器机械和器材制造行业,在国产工业机器人销售总量中的占比最高,分别占31%和23%,汽车以外其它领域的系统集成正在迅速增加。

自动化装备行业发展动态

由于人工成本的增加和产业转型升级的需求,我国的工业机器人自2010年始,表现了大幅增长,此后销量增速保持在20%-50%的较高水平。根据IFR初步统计数据,2016年我国工业机器人销量已高达9万台,较2015年增长31.28%,显著高于全球工业机器人14%的销量增速,其中中国工业机器人销量占全球销量比重以达31%,我国工业机器人的需求有了显著增长,成为全球的重要市场。

行业发展主要受制于重要核心零部件、工控系统依赖于进口。工业机器人的核心零部件主要包括减速器、伺服系统、控制系统三部分,对应着执行系统、驱动系统、控制系统,多轴工业机器人的成本中占比分别为36%、24%、12%。

其中减速器成本占比最大且对精度要求高,而全球减速器行业集中度较高,目前基本被日本的纳博特斯克和哈默纳科所垄断,全球市场份额超75%;控制器方面,复杂高端工业机器人的控制器对进口依赖较高,中低端机器人的控制器国内基本能够实现自给。

而伺服电机的技术门槛相对较低,与国际差距相对较小,目前国内部分企业已能实现自给,如埃斯顿、新时达的部分机器人已开始使用自行研制的控制器和伺服系统,但高端市场仍被日本、欧美名企占据,占据近80%的市场份额。

工业自动化技术展" width="600" height="350" />

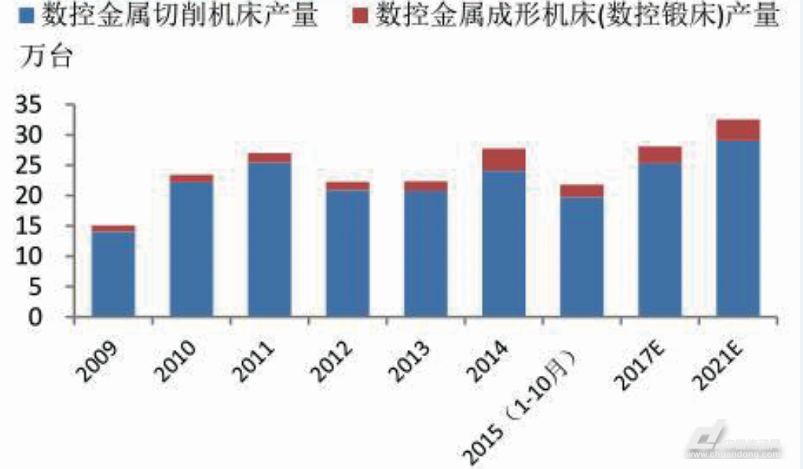

工业自动化技术展" width="600" height="350" />数控机床产量仍在高位

目前我国数控机床已有较高产量水平。数控机床是一种装有程序控制系统的自动化机床,该控制系统能够处理具有控制编码或其他符号指令规定的程序,通过信息载体输入到数控装置,经运算处理由数控装置发出控制信号,控制机床动作,从而自动进行零件加工。

根据中国产业信息网预测,预计我国2017年数控金属切削机床、数控金属成形机床(数控锻压设备)产量将分别达到25.3万台、2.76万台,未来五年(2017-2021)年均复合增长率约分别为3.47%、6.33%。国内机床行业市场集中度并不高,主要的市场参与者包括沈阳、大连、济南、秦川等机床厂,进口数控机床主要来自西门子、发那科、三菱等外企;数控系统方面,国产数控系统厂家主要为华中数控、广州数控、大连光洋、沈阳高精和航天数控等。

工业信息化建设至关重要

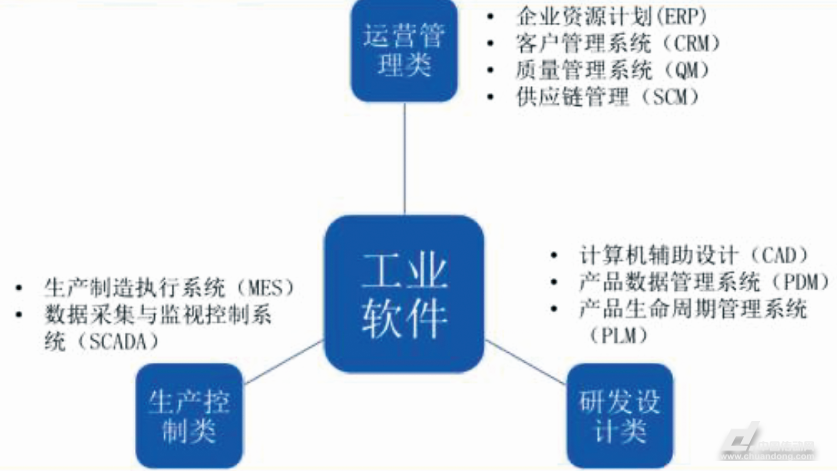

工业信息化以工业软件为主,工业软件是指在工业领域进行设计、生产、管理等环节应用的软件,可以被划分为系统软件、应用软件和中间件(介于这两者之间),其中系统软件为计算机使用提供最基本的功能,并不针对某一特定应用领域。应用软件则能够根据用户需求提供针对性功能,在智能制造流程中,工业软件主要负责从事生产控制、运营管理、研发设计等方面进行优化、仿真、呈现、决策等职能。

全球各类工业软件发展呈较大差异。由于制造企业的不同发展阶段、对工业软件的功能和技术需求也会出现差异,从而导致每一类工业软件在产业发展中呈现较大差异。

近年来,生产管理类软件市场空间进一步打开,MES软件成为智能工厂多个环节数据交换的核心。目前产业格局仍是欧美企业主导。从产业格局看,目前全球工业软件产业主要由欧美企业主导,呈“两极多强”态势,SAP、Siemens在多个领域均崭露头角,而IBM、达索系统和Salesforce.com在各自专业领域形成了一定优势。

其中,ERP软件产业格局相对稳定,SAP和Oracle两家企业占据主导,属于一线ERP软件,Infro、Sage、Microsoft隶属二线;在CRM领域中,Salesforce占据全球CRM市场第一位,且发展迅速,其成功来自基于SaaS的云服务模式;CAD产业的主导者是Autodesk和达索系统,且随着仿真、设计技术与先进技术的结合,逐渐出现新的参与者;MES软件具有较强的行业应用特性,与特定的行业关系紧密,需要大量行业领域知识的积累,因此形成不同MES厂家占据不同行业的局面。

工业自动化技术展" width="600" height="338" />

工业自动化技术展" width="600" height="338" />工业软件分类

工业互联/物联网之融合

相较于欧美发达国家,我国在RFID、机器视觉、传感器等物联技术和设备产业上的发展还较为落后,如我国RFID企业总数虽然超过百家,但是缺乏关键核心技术,尤其是芯片、中间件等方面,目前还未形成成熟的RFID产业链。

虽然中低、高频标签封装技术在国内已经基本成熟,但只有极少数企业已经具备了超高频读写器设计制造能力;机器视觉方面,国内机器视觉厂商多是引进国外的产品,在此基础上做系统集成方面的工作,实际从事生产机器视觉产品的企业非常少。

传感器行业发展相对成熟。相较于RFID、机器视觉产业发展,国内传感器行业发展相对成熟。传感器应用四大领域为工业及汽车电子产品、通信电子产品、消费电子产品专用设备。传感器作为一种信息检测装置,能将监测到的信息按一定规律变换成为电信号或其他所需形式的信息输出,与RFID、机器视觉等物联设备一起运用于产品制造以及全生命周期,从而实现对产品制造与服务过程及全生命周期中制造资源与信息资源的动态感知、智能处理与优化控制、工艺和产品的创新等。

目前在全球范围内有2万多种传感器,我国能完全国产的种类大约只有6000多种,且种类远远不能满足国内生产生活的需要,传感器在重大技术装备中所占价值量不足5%,技术攻关及产业化难度大,较重大技术装备主机与国外先进水平差距更大。传感技术及产品已成为制约智能制造工业物联网等产业发展的瓶颈。

开发系统解决方案是智能制造的核心

智能制造是全球新一轮科技和产业竞争的核心,系统解决方案提供能力则是竞争核心的核心。智能制造系统解决方案是围绕制造业信息化、网络化、智能化的发展需求,以打造行业智能制造系统(CPS)为核心,以实现人、设备、产品、服务等制造业要素和资源的相互识别、实时交互、信息集成为导向,以用户功能、产品形态和供给模式可持续演进为特性,依托于软硬件产品及系统提供的一体化、柔性化、定制化服务。当前在国内包括以下五种主要实现路径:

一是行业配套厂商的业务延伸和水平提升。配套厂商依托较突出的研发及加工制造能力,向用户企业的自动化、信息化、智能化建设领域延伸业务,从零部件供应商演进为智能制造系统集成商。青岛软控从提供橡胶轮胎配料工序的控制软件,逐步延伸至配料辅机、加工设备等硬件产品,再发展为全生命周期管理系统。无锡贝斯特从提供汽车关键零部件发展为提供汽车行业智能工厂建设的系统解决方案。

二是专业信息技术厂商联合创新。若干家IT厂商协同创新服务模式与产品形态,联合打造符合用户企业需求的智能制造系统解决方案。北京数码大方与北京市计算中心共建工业云平台,提供覆盖生产制造多环节的在线云服务。

三是大型制造企业的信息技术服务部门剥离重组。大型制造企业信息化部门独立组建公司,从内部机构转化为面向市场、盈亏自负的智能制造系统解决方案提供商。徐工信息前身是徐工集团的信息化管理部,拥有76项软件著作权和近200人的员工团队,目前客户包括三星重工、潍柴动力、陕鼓动力等国内外知名装备制造企业。

四是装备制造企业的战略转型。以互联网为代表的新一代信息技术与生产设备深度融合,加速推动装备制造企业向系统解决方案提供商战略转型。沈阳机床集团打造机床互联网,将机床加工的设计、制造、服务、供应链、用户等环节集成到云端,通过对加工制造过程的监测和追溯,实现了智能机床的全生命周期管理。

五是制造企业巩固竞争优势的业务拓展。率先采用数控机床等智能化设备的制造企业开始拓展系统解决方案业务,以巩固先发优势。广东长盈精密设立专业的智能制造装备及解决方案子公司,进一步支撑自身的智能化转型和无人工厂建设。

企业可以从下面几个方向持续强化提供智能制造系统解决方案的能力:

一是组织开展行业系统解决方案试点示范。以企业为主体、市场为导向、应用为核心,聚焦制造关键环节,在基础条件好、需求迫切的重点地区和行业,遴选一批在智能装备、智能工厂、智能服务、智能供应链、制造新模式领域具有引领示范作用的行业系统解决方案试点企业,不断提炼和总结有效的经验和模式,开展行业示范和应用推广。

二是鼓励支持企业围绕系统解决方案协同创新。依托工业转型升级、智能制造专项等既有财政资金,研究设立运作机制更为市场化、参与主体更为多元化的智能制造系统解决方案投资基金,支持和引导制造企业、解决方案企业、互联网企业之间建立协同创新机制。围绕物理仿真、工业传感、人机交互、系统架构、敏捷网络等核心环节,形成一批跨界融合的制造业创新中心,开展智能制造系统解决方案关键共性重大技术研究和产业化应用。

三是加强信息物理系统(CPS)测证平台建设。依托科研院所、高校、大型企业,围绕重点行业,建立行业CPS综合验证能力的实验床,开展关键技术、网络、平台、应用环境的兼容适配、互联互通和互操作测试验证。支持第三方机构建立CPS安全测试评估平台,测试评估CPS关键软件、传感器、移动终端设备、工业网络等的安全性能。

深耕自动化,成就多元产业应用

欢迎莅临广州国际智能制造技术与装备展览会!

主办单位官方微信